Sector PBSA continua atractivo para investidores

O número crescente de estudantes do ensino superior, combinado com a oferta limitada de PBSA (Purpose Built Student Accomodation), posiciona Portugal como um mercado atractivo para operar e investir em activos de alojamento para estudantes

CONSTRUIR

As Legislativas esmiuçadas, a Open House e o ‘novo’ Pavilhão de Portugal em destaque no CONSTRUIR 530

Apagão ibérico revela “fragilidades” na Europa

Crescimento de flexspaces deve-se à “rapidez da operacionalidade” e “flexibilidade de prazos”

Habitat Invest lança lote 3 do Almar Beach

Prémio António Almeida Henriques 2025 destaca empresas e autarquias

IP consigna a última empreitada das obras do PRR

Melom e Querido Mudei a Casa Obras com volume de negócios de 6,6 M€ no 1º trimestre

Sete gabinetes portugueses finalistas nos A+Awards 2025

Accor assume gestão do Anantara Vilamoura, o primeiro da marca Fairmont em Portugal

Estão abertas as candidaturas à 21ª edição do Prémio Fernando Távora

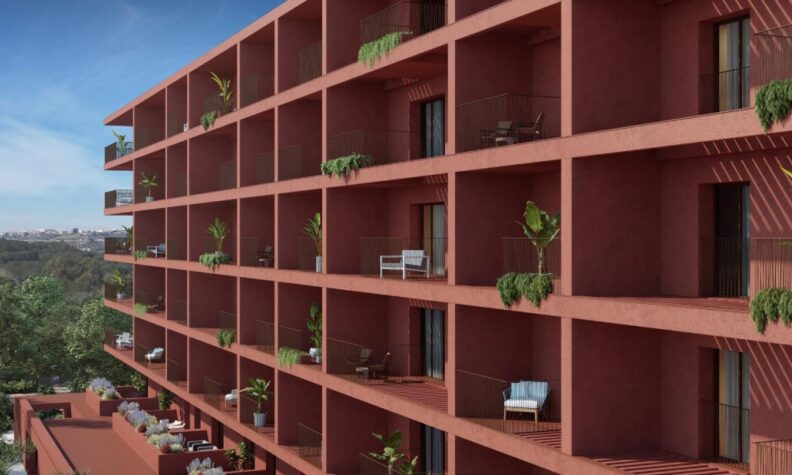

Segundo o estudo The Portuguese Momentum on Student Housing sobre o sector das residências de estudantes, divulgado hoje pela CBRE Portugal, o mercado português tem vindo a registar um crescimento significativo e oferece ainda inúmeras oportunidades de negócio.

O número crescente de estudantes do ensino superior, nomeadamente internacionais, atraídos pelo estilo de vida, clima favorável e universidades de prestígio, combinado com a oferta limitada de PBSA (Purpose Built Student Accomodation), posiciona Portugal como um mercado atractivo para operar e investir em activos de alojamento para estudantes.

Analisando o detalhe da Taxa de Crescimento Anual Média (CAGR) desde 2020, verificamos que o número total de estudantes internacionais aumentou 9.5% e o de estudantes nacionais 1.6%. As nacionalidades dos estudantes internacionais que ocupam o top 5 são a brasileira, a angolana, a guineense, a cabo verdiana e a francesa, sendo que deste ranking e quando comparado com 2023 saíram Alemanha e Itália.

José Maria Moutinho, head of research na CBRE Portugal, comenta que “Lisboa é uma das cidades com menor oferta de PBSA em relação à procura na Europa, com uma taxa de aprovisionamento de 3,7% já considerando o pipeline previsto para os próximos dois anos. Por outro lado, o Porto, apesar de mais consolidado, apresenta também uma taxa de aprovisionamento de cerca de 6,6%, o que é ainda é uma percentagem muito baixa quando comparada com mercados mais maduros, nomeadamente, Amesterdão que regista 22%, Londres com 14,3% ou Dublin com uma taxa de aprovisionamento de 13,1%”. O mesmo responsável acrescenta ainda que “neste momento, Portugal tem 11.250 camas operacionais e é esperado que nos próximos dois anos abram projectos de residências de estudantes que trarão mais 2.600 camas ao mercado. Este é ainda um sector com imensas oportunidades.”

Apesar da taxa de aprovisionamento nacional (incluindo o pipeline para os próximos dois anos) ser de 3.1%, regionalmente encontramos algumas discrepâncias, onde as cidades de Aveiro, Braga e Coimbra são as que apresentam uma maior escassez de oferta e, por essa mesma razão, tornam-se polos de oportunidade, sendo que, actualmente, 82% do total da oferta se concentra em Lisboa e Porto.

As rendas têm também registado um aumento consistente sendo que no Porto um estúdio varia entre os 450€ e os 900€ e em Lisboa a renda desse mesmo estúdio começa nos 650€ e pode ascender aos 1.600€. A taxa de ocupação situa-se em torno a 98%, o que em parte justifica as rendas acima descritas.

Para 2024 está previsto um investimento estrangeiro de 200 milhões de euros e neste valor considera-se já o processo de venda concluído da Home & Co. Campo Pequeno pela TPG/Round Hill Capital à Xior Student Housing. Esta operação assessorada pela CBRE foi uma transacção icónica, pois representou um novo recorde em termos de preço por cama (152.000€).

Além da Xior Student Housing que detém uma elevada fatia do mercado português (1.700 camas) o sector de PBSA conta ainda com outros cinco operadores principais que em conjunto com a Xior representam 77% da oferta total: Livensa Living (2.500 camas), Nido (1.500 camas), LIV Student (1.200 camas), Micampus (1.000 camas) e Odalys Campus (700 camas).