Crédito malparado em Portugal diminui 22% no último ano

O stock de crédito em incumprimento (NPL) no sistema financeiro nacional ascendia a 5.600 milhões de euros no 3º trimestre de 2023, comparando com os €7.200 milhões de euros registados um ano antes. Uma descida que coloca Portugal entre os países da União Europeia com melhor desempenho na redução do crédito malparado

CONSTRUIR

Breathe Homes apresenta novo projecto ‘Red in Blue’

Dinâmica construtiva contrasta com a quebra no licenciamento

Jungheinrich define estratégia de crescimento até 2030

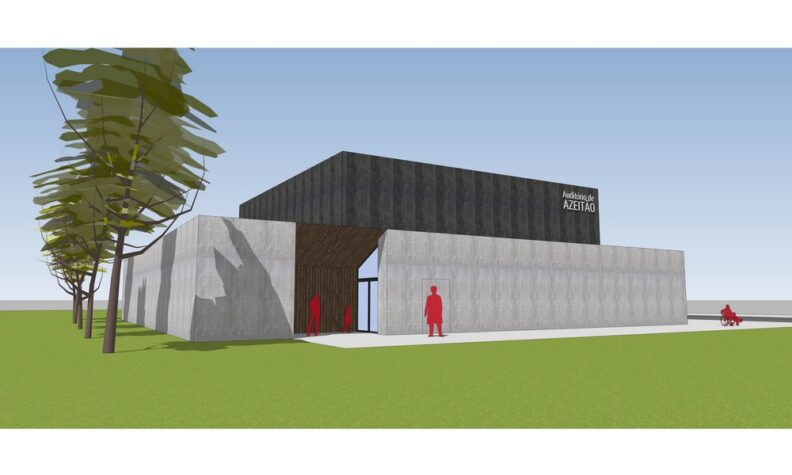

Câmara de Setúbal vai investir 1,5M€ em dois projectos para Azeitão

Novo pólo escolar em Sintra representa investimento de 16M€

Savills coloca sociedade de advogados MMLaw no Atrium Saldanha

Prémios AGEFE distinguem boas práticas das empresas de material eléctrico

Guimarães vai pensar cidade e habitação

Kronos Homes investe 150 M€ em primeiro projecto mixed-use

Baralhar e dar de novo

Portugal foi um dos países europeus com melhor desempenho na redução de crédito malparado (NPL – Non-Performing Loans, na sigla inglesa) no último ano, apurou a Prime Yield no seu estudo “Keep an Eye on the NPL&REO Markets – Portugal, Spain, Greece and Brazil”. Concentrando 2% do stock de NPL na Europa, o país contabilizava 5.600 milhões de euros de crédito em incumprimento no sistema financeiro nacional no 3º trimestre de 2023, volume que apresenta uma redução de 22% face aos 7.200 milhões de euros registados no mesmo período de 2022. Na comparação homóloga, apenas a Grécia, com um stock de NPL de 8.300 milhões de euros, e a Croácia, com um stock de NPL ligeiramente abaixo dos 1.000 milhões de eruos, registaram maiores reduções que Portugal, com decréscimos em torno dos 25%. No cômputo europeu, a queda homóloga no 3º trimestre de 2023 foi de 1,3% para um stock de NPL de 362.700 milhões de euros.

Em termos trimestrais, no 3º trimestre de 2023, Portugal registou uma redução de 11% no volume de crédito malparado, evidenciando-se ao contrariar a tendência predominante na Europa no trimestre. De facto, no período em análise, mais de metade dos países da União Europeia aumentaram ou estabilizaram o seu stock de NPL em termos trimestrais. Isso mesmo é visível no resultado agregado, com o montante de NPL na Europa a aumentar 0,5% para 362.700 milhões de euros (361.000 milhões de euros no trimestre anterior).

Também o rácio de NPL, que corresponde ao peso dos empréstimos em incumprimento sobre o total dos empréstimos concedidos, evoluiu positivamente em Portugal no último ano. Este indicador fixou-se em 2,8% no 3º trimestre de 2023, desagravando face aos 3,1% registados em igual período de 2022 e ficando, pela primeira vez, abaixo da marca de 3,0%. Apesar disso e dos avanços na redução do montante em incumprimento, Portugal mantém um dos rácios mais elevados na Europa, onde o indicador agregado é de 1,8%.

O estudo da Prime Yield analisa ainda as dinâmicas de crédito malparado entre as famílias e as empresas, concluindo que ambos os segmentos registaram reduções importantes no montante em incumprimento. As empresas continuam a gerar o maior volume de crédito malparado, 63% do total (3.500 milhões de euros) nacional, mas são também o segmento com a maior redução de stock, de -24%, face ao 3º trimestre de 2022. Do montante de malparado nas empresas, 46% (no valor de 1.600 milhões de euros) diz respeito a crédito com garantias imobiliárias. Já o segmento de famílias assume 34% do crédito em incumprimento no país, no valor de 1.900 milhões de euros, dos quais mais de metade (1.000 milhões de euros) está concentrado no crédito à habitação. No malparado às famílias, a redução foi de 17% face ao período homólogo.

“O progresso do último ano dá continuidade à forte desalavancagem do pós-crise financeira, a qual resulta, por um lado, da maior solidez da banca, que actualmente pratica condições de concessão de crédito mais restritivas e que simultaneamente fortaleceu os níveis de provisionamento. Isso resultou numa redução do volume de crédito malparado detido no sistema financeiro, ao mesmo tempo que não se registaram novas vagas de incumprimento. Por outro lado, esta desalavancagem traduz também a intensa dinâmica de vendas de carteiras de crédito malparado dos últimos anos”, comenta Francisco Virgolino, managing director da Prime Yield.

“Mas isso também significa que temos hoje um mercado de venda deste tipo de ativos muito menor do que antes. O universo de carteiras activas para negociação tem vindo a reduzir-se e a actividade transaccional a perder dinâmica. Actualmente temos menos carteiras a chegar ao mercado e as que chegam têm menor dimensão do que antes, o que naturalmente levou a uma quebra nos volumes de NPL transaccionados”, afirma Francisco Virgolino.

De acordo com o estudo da Prime Yield, em 2023 a venda de carteiras de crédito em incumprimento no país terá atingido 1.400 milhões de euros, numa diminuição de 18% face aos 1.700 milhões de euros transaccionados em 2022, os quais apresentaram já uma quebra na ordem dos 50% face à actividade registada em 2021 (3.500 milhões de euros). Na realidade, o valor estimado para 2023 supera apenas os cerca de €1.000 milhões de transacções contabilizados em 2020, ano em que actividade praticamente paralisou devido à chegada da pandemia.

Em relação à actividade de venda de carteiras de malparado este ano, Francisco Virgolino defende que “a transacção de NPL em Portugal em 2024 deverá animar, sendo especialmente dinamizada pelo mercado secundário, onde devem surgir mais oportunidades. Paralelamente, assistir-se-á a uma maior actividade nas vendas corporativas de servicers, seguindo a tendência internacional de consolidação deste segmento”.