Merlin Properties com impacto limitado de covid-19 até Março

A empresa imobiliária cotada em bolsa registou no 1º trimestre aumentos sólidos das rendas (locações) em renovações em todas as categorias de activos (+ 9,7% em escritórios, + 3,8% em centros comerciais e + 8,0% em logística).

CONSTRUIR

Yasmeen Lari, vence o Prémio Carreira Trienal de Lisboa Millennium bcp

França, Brasil e Suíça lideram procura estrangeira por imóveis no 1º trimestre de 2025

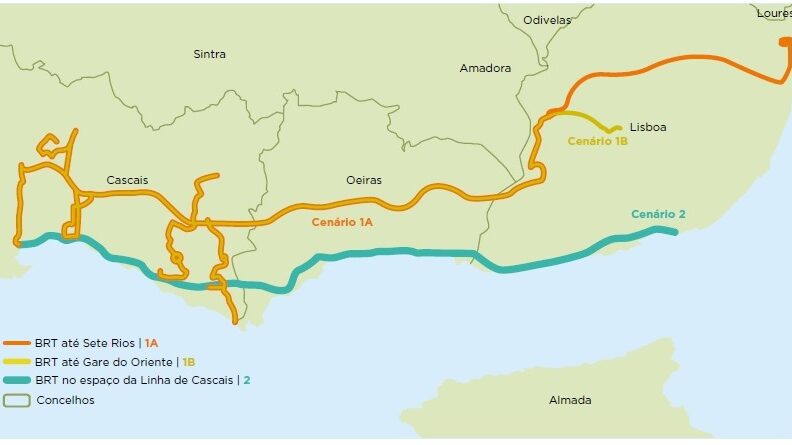

Quatro cenários para o BRT da A5

‘Sousa Martins 17’ reforça aposta no residencial da JM Investimentos Imobiliários

Cegid debate futuro da construção e da logística em evento sobre digitalização e IA

Schneider Electric e Start Campus estabelecem alicerces para a infraestrutura de IA e Cloud em Portugal

De Veneza a Milão: Dois eventos, uma visão transformadora

Libertas conclui urbanização Benfica Stadium; Investimento ronda os 100 M€

Monte da Bica investe 1,5M€ para criar um hotel, dois lagares e uma sala de provas

Remax lança nova app para “optimizar” procura de casa

A MERLIN Properties encerrou o primeiro trimestre de 2020 com receitas de 131,8 milhões de euros, um EBITDA recorrente de 103,9 milhões de euros e um lucro operacional de 74,7 milhões de euros (um total de 16 cêntimos por acção). O lucro contabilístico de 38,6 milhões de euros não é comparável com o exercício anterior devido aos activos vendidos. Excluindo extraordinários, o lucro líquido ordinário ascende a € 62,3 milhões. Assim, o valor líquido dos activos situa-se em 7.384 milhões de euros (cerca de 15,72 euros por acção). É importante assinalar que neste trimestre não se realizou uma nova avaliação de activos (realiza-se em junho e dezembro de cada ano).

A MERLIN Properties continua a gerir activamente o seu balanço de situação, encerrando o trimestre com um nível de endividamento (“LTV”) de 40,1% (redução de 47 pbs) e um bom rácio financeiro. A Empresa conta com uma posição de tesouraria e equivalentes de 1.277 milhões de euros e não enfrenta vencimentos de dívida até dentro de dois anos.

No segmento de Escritórios, a empresa considera que houve um “desempenho extraordinário com um aumento de rendas (locações) like-for-like de 4,5%, refletindo o aumento da ocupação e os aumentos consistentes nas rendas resultantes das renovações dos últimos doze meses”. O release spread foi de 8,2% em Madrid, 19,8% em Barcelona e 7,5% em Lisboa. A ocupação encontra-se em 91,4%. Seguem em curso os planos de reabilitação de Castellana 85, em Madrid, Diagonal 605 em Barcelona, e o Monumental em Lisboa, com ligeiros atrasos provocados pela situação da COVID-19.

A evolução da carteira de centros comerciais teve um trimestre sólido em termos de crescimento em rendas like-for-like (+3,8%) e de subidas de rendas nas renovações (+3,8% nos últimos 12 meses). A ocupação volta a subir para situar-se nos 94,2% Antes do início da COVID-19, a tendência nas vendas do s inquilinos e no tráfego para os centros continuava a aumentar, com aumentos de 5,1% e 2,4%, respectivamente.

Na Logística, o crescimento em rendas comparáveis é de 3,5% e o aumento de rendas nas renovações é de 8,0%. A ocupação continua a ser muito alta, de 96,4%. Todos estes indicadores reflectem o óptimo desempenho deste segmento. Os projectos com maior grau de progresso no período foram Madrid-San Fernando II, alugados 67% ao Grupo Damn, e Zaragoza – Plaza II, 100% alugado à DSV. Em ambos os casos, a entrega está prevista em Julho.

A empresa adoptou uma série de medidas de redução de gastos e preservação de capital para enfrentar a incerteza gerada pela crise do coronavírus. Em primeiro lugar, a MERLIN Properties decidiu continuar os projectos com altos níveis de rendas já contratados e parar momentaneamente os que cuja execução se pode adiar. O conjunto de acções em execução e a geração de receita a curto prazo contempla um investimento remanescente agregado de 247,7 milhões de euros nos próximos quatro anos, dos quais 167,4 milhões de euros deverão ser desembolsados em 2020. As receitas futuras estimadas atribuíveis a esses projectos (com um nível de pré-aluguer de 65%) ascendem a 37,3 milhões de euros. Em segundo lugar, a MERLIN Properties irá propor à sua Assembleia Geral, que se realizará a 17 de Junho, a aprovação de um dividendo complementar correspondente a 2019 de 32 cêntimos por acção, dos quais 15 cêntimos serão pagos em Julho e 17 cêntimos serão distribuídos por decisão do Conselho de acordo com a evolução da crise. Finalmente, a equipa de gestão renunciou completamente à sua remuneração variável em numerário e em acções correspondente a 2020 e o Conselho cortou a sua remuneração em 25%.