Non-Performing Loans em Portugal deve acelerar em 20% este ano

A conclusão é da Prime Yield, através do boletim de research Spring Udpate, que actualiza o estudo “Investing in NPL in Portugal: The Time is Now!”.

CONSTRUIR

Yasmeen Lari, vence o Prémio Carreira Trienal de Lisboa Millennium bcp

França, Brasil e Suíça lideram procura estrangeira por imóveis no 1º trimestre de 2025

Quatro cenários para o BRT da A5

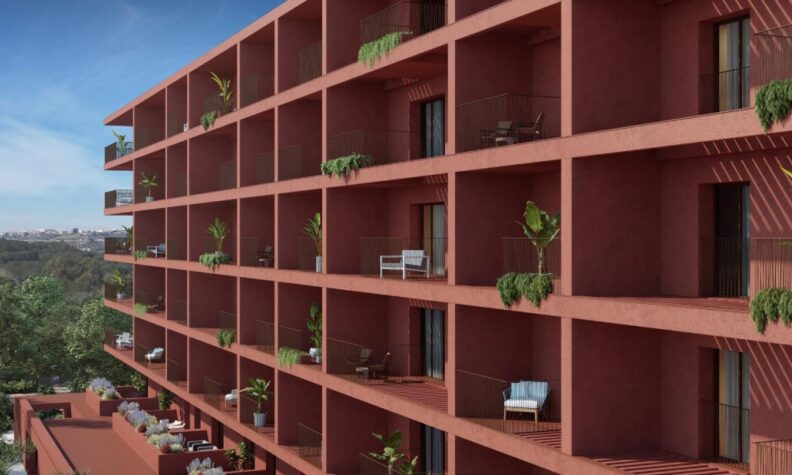

‘Sousa Martins 17’ reforça aposta no residencial da JM Investimentos Imobiliários

Cegid debate futuro da construção e da logística em evento sobre digitalização e IA

Schneider Electric e Start Campus estabelecem alicerces para a infraestrutura de IA e Cloud em Portugal

De Veneza a Milão: Dois eventos, uma visão transformadora

Libertas conclui urbanização Benfica Stadium; Investimento ronda os 100 M€

Monte da Bica investe 1,5M€ para criar um hotel, dois lagares e uma sala de provas

Remax lança nova app para “optimizar” procura de casa

A transacção de carteiras de Non-Performing Loans (NPLs na sigla inglesa) em Portugal deverá voltar a acelerar este ano, atingindo um novo máximo, “estimando-se no update de Primavera que este valor aumente em pelo menos 20% este ano”, conclui a Prime Yield no boletim de research que actualiza o estudo “Investing in NPL in Portugal: The Time is Now!”.

De acordo com as estimativas da empresa, em 2017 terão sido transaccionados portfolios NPLs – também chamado de crédito malparado – num valor superior a 2 mil milhões de euros. O estudo analisa o mercado de NPL em Portugal e o seu potencial de transacções, incluindo ainda uma perspectiva sobre a economia e sector imobiliário.

“Foram dados passos muito relevantes na redução do stock de NPLs no sistema bancário português no último ano, o que aliás é um factor reconhecido pelas autoridades europeias. Mas Portugal continua sob muita pressão, já que se mantém entre os países da União Europeia onde o rácio de malparado face ao total dos empréstimos é mais elevado”, começa por comentar Nelson Rêgo, CEO da Prime Yield.

“O pipeline de carteiras de NPLs para transacionar continua a ser bastante expressivo dada esta pressão, e foram várias as instituições bancárias que já anunciaram a sua intenção de reforçar a venda de portfólios deste tipo de créditos este ano. Isso, associado à melhoria das condições económicas, que permitem ter muito boas perspetivas para a recuperação de créditos, vai com certeza aguçar ainda mais o apetite dos investidores por este tipo de carteiras, e especialmente dos créditos que tenham imóveis como garantia. A questão principal continua a ser o desencontro entre as expetativas dos vendedores e investidores”, acrescenta.

De acordo com o Spring Udpate do estudo da Prime Yield, citando dados do Banco de Portugal, o stock de NPLs em Portugal em Junho de 2017 ascendia a 42,2 mil milhões de euros, depois de ter recuado cerca de 16,5% face aos 50,5 mil milhões de euros registados um ano antes. O rácio de NPL no país decresceu nesse período de 17,9% para 15,5%, mas mantém-se ainda assim como o terceiro mais elevado da União Europeia, sendo apenas superado pelos casos da Grécia e Chipre, e ficando mais de três vezes acima da média europeia (rácio de 4,6%).

A Prime Yield apresentou a atualização do estudo durante a maior conferência europeia de NPL, a “NPL Europe – Spring Conference 2018”, que decorre ontem e hoje em Londres, onde participou num debate sobre o mercado português, representado pelo seu CEO. O evento marcou também a divulgação, em primeira mão, do boletim de research “NPL in Brazil: The next (emerging) hot market!”, igualmente analisando a dimensão deste mercado, o seu potencial de negócio, o contexto económico e imobiliário.